Блог им. andreihohrin |Позиции на неделю

- 26 августа 2019, 09:56

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- комментировать

- ★1

- Комментарии ( 11 )

Блог им. andreihohrin |Спекулятивные ставки вышли в плюс

- 30 мая 2019, 08:24

- |

Продолжаю практические мысленные эксперименты. Тема – биржевые спекуляции.

Одна экспериментальная модель уже действует и действует в плюс. Это совершение относительно редких спекулятивных сделок. С начала октября результат этой модели в расчете на вложенный капитал – чуть более 20%, или около 32% годовых (брокерские комиссии учтены). Эта модель является частью портфеля PRObonds #2 и удерживает его доходность выше 18% годовых, причем портфель живет почти без просадок капитала. Все картинки Вы можете видеть в этом блоге.

Вернемся к новому эксперименту. Идею подсказал Дмитрий Полянский @polyanskii, создавший портал https://2stocks.ru/2.0/. Задумка такая: берем постоянный набор спекулятивных инструментов (их 6 и они приведены в таблице), делим между ними капитал поровну, и по каждому инструменту делаем ставку на неделю вперед. Прошу не судить строго, я эти ставки опубликовал с задержкой, только во вторник. Еще, не очень понятно, все-таки брать как отражение российского рынка акций индекс МосБиржи (рублевый) или индекс РТС (долларовый). Но все отладится. Ставки на эту неделю тоже в таблице.

( Читать дальше )

Блог им. andreihohrin |Рынки и игроки спокойны. Жди беды (или прибылей)

- 26 апреля 2019, 09:14

- |

Вчера отечественные фондовые индексы дружно и серьезно падали. Основная реакция аналитического и трейдерского сообщества – спокойствие. Вывод краток и уверен: падения, не сопровождающиеся эмоциями участников, почти всегда продолжаются.

Ждем продолжения сегодня и далее. Короткая позиция в Сбербанке, под эти мысли и прогнозы, открыта и уже в отличном плюсе. Ждем накопления собственной торговой прибыли, параллельно с нагнетанием биржевой и околобиржевой нервозности.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Прогноз рынков. Риск беспечности

- 22 апреля 2019, 08:22

- |

#прогнозытренды

• Рынки в состоянии беспечности. Санкционные или инфляционные риски для российской экономики и фондового рынка воспринимаются инвестсообществом как малозначительные. Как умеренные воспринимаются и риски жесткой коррекции фондовых рынков США и Европы, риск коррекции нефти. Важна не обоснованность спокойствия, а само спокойствие. Это многократно повторенное наблюдение: завершение бычьего/повышательного тренда рынков сопровождается спокойствием игроков.

• Коррекции наступают неожиданно, продолжаются долго и заметно роняют котировки. В этой связи, не так принципиально, произошел ли уже разворот растущих тенденций, или еще произойдет. Просто, рынки к нему готовы, а его шансы лишь возрастают с течением времени.

• Биржевые площадки определяют стоимость тех или иных активов в широких рамках. Движение цены в этих рамках – производная от притока и оттока спекулятивного капитала. Спекулятивный капитал, а не коммерческие потребности – главный двигатель биржевого спроса и предложения. А капитал последние 4 месяца однонаправленно тек на рынки.

( Читать дальше )

Блог им. andreihohrin |Российский фондовый рынок: так хорошо, что не верится

- 10 апреля 2019, 07:15

- |

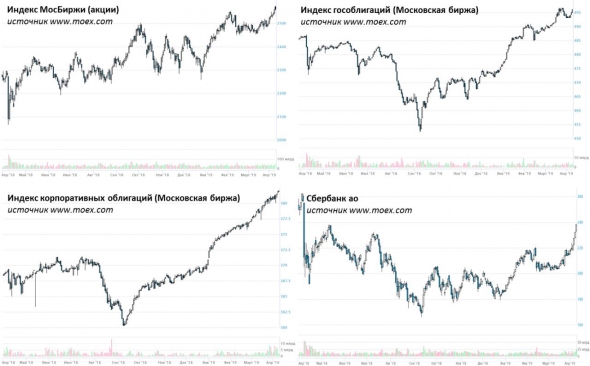

Индекс МосБиржи почти непрерывно растет уже месяц подряд. С апреля его рост ускорился. Наиболее весомые бумаги – акции Сбербанка и Газпрома – в лидерах фондового ралли. Опережающими темпами подрастает индекс корпоративных облигаций. После просадки прошлой недели вернулся к росту индекс ОФЗ.

Насколько это надолго? Вероятность значительного продолжения роста акций и облигаций не особенно велика. По крайней мере акций. Основы роста котировок – стремительное повышение нефтяных цен (+40% с конца декабря) и цен американских и европейских акций (S&P500 +25% c конца декабря 2018).

И если это основа, то основа шаткая. Американские и европейские акции дороги, какими методами ни проводи оценку их справедливой стоимости. По классическим соотношениям капитализации к прибыли или выручке, переоцененность в 1,5-2 раза. И такая премия к фундаментально оправданным значениям возможна (и достигнута) в обстановке глобальной дешевизны денег. Последняя возможна, почти исключительно, при накоплении госдолгов. А это в свою очередь конечный процесс.

( Читать дальше )

Блог им. andreihohrin |Прогноз на спокойную биржевую неделю (USD|RUB, нефть, Америка, отечественные индексы и золото).

- 08 апреля 2019, 08:28

- |

• Нефть. Баррель Brent продают уже почти за 71 доллар. Прирост цены от минимума конца года – 40%. И все это в состоянии спокойствия и тишины. Нефть привлекала к себе массу внимания, когда сперва преодолела в прошлом сентябре 80-долларовую отметку, а замет почти отвесно упала до 50 долл./барр. Тенденции молчаливого роста, аналогичные нынешней нефтяной, настроены на продолжение. Ожидать 72 долларов или немного выше, разумно. Получить 75 будет сложнее. Рост нефтяных котировок – это, как полагаем – часть колебательного процесса, центром которого для Brent выступают 55-65 долл./барр.

• Рубль. На прошедшей неделе рубль незначительно сдал позиции. Что естественно после ощутимого укрепления с января по март. По нашей мысли, в паре с растущей нефтью, а также на фоне притока денег на фондовый рынок, рубль имеет больше шансов на укрепление. Ужа наступившая неделя способна подтвердить наше предположение. В течение апреля ожидаем увидеть 62 или менее рубля за доллар.

( Читать дальше )

Блог им. andreihohrin |Итоги среды и прогнозы (облигации, акции, рубль)

- 28 марта 2019, 07:21

- |

Итоги среды

• Фондовые индексы снизились повсеместно: американский S&P -0,5%, европейские – до трети процента, российские РТС и индекс МосБиржи – в среднем, около -1,5%.

• Индексы российских облигаций провели день противоположной динамике: индекс гособлигаций снизился почти на треть процента, индекс корпоративных облигаций вырос на 0,1%, т.е. примерно на сумму накопленного купонного дохода.

• Рубль ослаб к базовым валютам до 64,7 единиц за доллар и 72,8 за евро.

Прогноз

• Несмотря на коррекционные настроения середины недели не ожидаем их развития.

• Курс рубля видится ниже 65 единиц за доллар. И базовый прогноз ближайших дней или недель – снижение пары в направлении 60-62 рублей за доллар (аналогично, в направлении 67-69 рублей за евро).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал